Σκάνδαλο «Cum – ex»: Μία (ακόμα) πανευρωπαϊκή φορολογική κλοπή δεκάδων δισ.

Σάββατο 27 Οκτωβρίου 2018

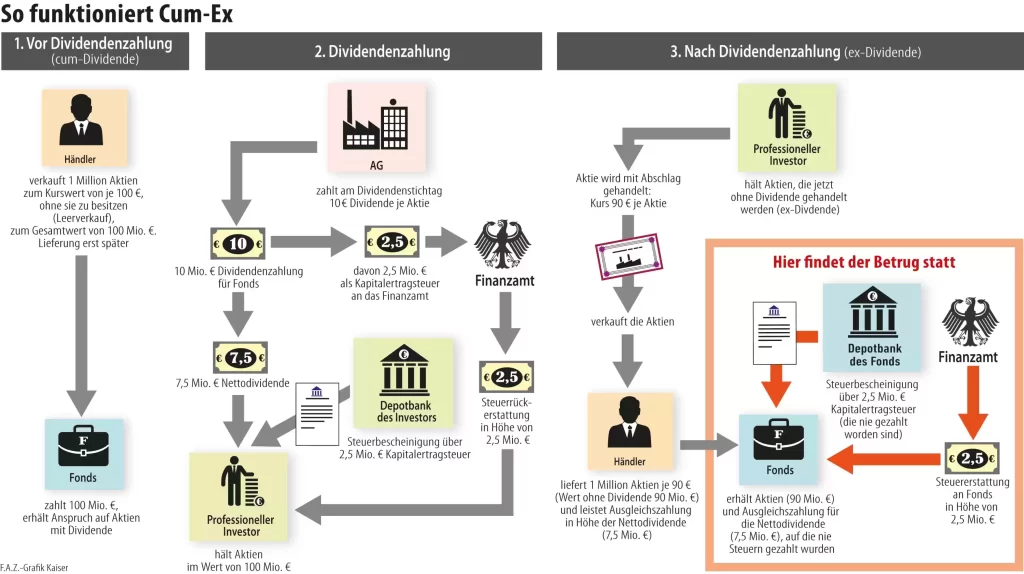

«Cum» και «ex» στα λατινικά σημαίνει «με» και «χωρίς». Το σκάνδαλο ονομάστηκε έτσι, περιγράφοντας συνοπτικά την πρακτική πολλών από τις μεγαλύτερες τράπεζες της Ευρώπης, χρηματιστών, funds και «επενδυτών» να… ανταλλάσουν μετοχές, με ή χωρίς μερίσματα, όταν πλησίαζε η περίοδος να χορηγηθούν μερίσματα στους μετόχους. Ο σκοπός είναι, μέσω των συναλλαγών «cum-cum» και «cum-ex», αφενός οι τράπεζες να έχουν τη δυνατότητα να αποκρύπτουν την ταυτότητα των εξέχοντων πελατών τους από τις φορολογικές αρχές και αφετέρου, να μπορούν όλες οι πλευρές να κερδίσουν την επιστροφή φόρων, οι οποίοι όμως είχαν καταβληθεί μόνο μία φορά.

Το σκάνδαλο ξέσπασε στη Γερμανία, όταν το 2016 αποκαλύφθηκε ότι οι συναλλαγές αυτές εκμεταλλεύονταν επί δεκαετίες διάφορα παράθυρα στη γερμανική νομοθεσία. Σύμφωνα με τις αρχές, η πρακτική φέρεται να στήθηκε από τον πρώην φορολογικό ελεγκτή και στη συνέχεια δικηγόρο, Χανo Μπέργκερ, που ανακάλυψε τα παραθυράκια και μοιράστηκε τις πληροφορίες με την Αυστραλιανή τράπεζα Macqaurie.

To παραθυράκι των cum ex «έκλεισε» το 2012, ενώ των «cum cum» συναλλαγών το 2016, ωστόσο δικαστήρια έχουν αμφισβητήσει τη νομιμότητα τους και πριν από τότε, ενώ έχουν προκαλέσει ήδη ζημία δεκάδων δισ. στο γερμανικό Δημόσιο, ενώ παραμένει άγνωστο σε τι βαθμό συνεχίστηκε η χρήση του.

Σύμφωνα έγγραφα που επικαλέστηκε το Reuters το 2016 και η Die Zeit, οι γερμανικές αρχές γνώριζαν, από το 1992 μάλιστα, ότι οι συναλλαγές αυτές ήταν προβληματικές, αλλά περιορίστηκαν στην αποδοχή ενός σχεδίου των ίδιων των γερμανικών τραπεζών για τη «μεταρρύθμισή» τους. Η νέα νομοθεσία ψηφίστηκε τελικά το 2007, αλλά στην πράξη δεν άλλαξε τίποτα (εκτιμάται μάλιστα ότι το παράθυρο άνοιξε περισσότερο).

Το 2017, μια έρευνα από τη γερμανική εφημερίδα Die Zeit και τη γερμανική δημόσια τηλεόραση ARD ανέδειξε το σκάνδαλο στις πραγματικές του διαστάσεις. Η εκτιμώμενη ζημία, για τα δημόσια ταμεία της χώρας είναι τουλάχιστον 31,8 δισ. ενώ στην απάτη συμμετείχαν τουλάχιστον 40 γερμανικές τράπεζες. Ανάμεσα τους είναι η μεγαλύτερη τράπεζα της χώρας, η Deutsche Bank, αλλά και τράπεζες όπως η Commerzbank, η Landesbanken, η Hypovereinstbank.

Το γερμανικό υπουργείο Οικονομικών βέβαια αναφέρει μέχρι στιγμής ότι έχει εντοπίσει 418 υποθέσεις φορολογικής απάτης μέσω του «cum ex» ύψους 5,7 δισ. ευρώ, προσθέτοντας ότι όλα τα υπόλοιπα είναι «υποθέσεις» καθώς οι έρευνες συνεχίζονται. Μέχρι στιγμής, ένα πολύ μικρό ποσοστό αυτών των χρημάτων έχει επιστραφεί πίσω στις γερμανικές αρχές (κάτι παραπάνω από 1 δισ.)

Μάλιστα, σύμφωνα με την Die Zeit η εκτίμηση για τη ζημία των 31,8 δισ. είναι συντηρητική, ακθώς υπολογίζει ότι μόνο το ένα δεύτερο των επενδυτών στη Γερμανία έκανε χρήση των συναλλαγών «cum cum» και «cum ex». Όπως σημειώνει ο Κρίστοφ Σένγκελ, επικεφαλής του τμήματος διεθνούς φορολογίας στο Πανεπιστήμιο του Μάνχαιμ, που έκανε τους υπολογισμούς, η «πλειοψηφία των ξένων επενδυτών στη χώρα είναι τράπεζες και επενδυτικά funds» και δεδομένου ότι σε αυτό το επίπεδο, όλοι γνώριζαν για το παραθυράκι «θα είχαν λάβει συμβουλές να χρησιμοποιήσουν τη μέθοδο».

Τις τελευταίες μέρες το σκάνδαλο παίρνει πανευρωπαϊκές διαστάσεις. Την Πέμπτη, διεθνή ΜΜΕ όπως η Die Zeit, του Reuters, η ιταλική La Repubblica και η γαλλική Le Μonde δημοσίευσαν μία συλλογική έρευνα, η οποία εξέτασε τις συναλλαγές «cum – cum» και «cum-ex» σε 10 ακόμα ευρωπαϊκές χώρες Οι δημοσιογράφοι 19 μέσων από 12 χώρες εξέτασαν πάνω από 180.000 σελίδες εγγράφων, μεταξύ των οποίων και έγγραφα των γερμανών εισαγγελέων, που εξετάζουν την υπόθεση. «Μια ομάδα τραπεζιτών και δικηγορών έκλεψε τουλάχιστον 55 δισ. ευρώ από τους ευρωπαίους φορολογούμενους» αναφέρουν στην αρχή της αφήγησής τους.

Εκτός από τα 31,8 δισ. στη Γερμανία, η έρευνα υποστηρίζει ότι από αυτές τις απάτες, η Γαλλία έχασε 17 δισ. ευρώ, η Ιταλία, 4,5 δισ, η Δανία 1,7 δισ. και το Βέλγιο 201 εκατ. ευρώ. Οι υπόλοιπες χώρες που χτυπήθηκαν από τράπεζες και «επενδυτές» είναι η Αυστρία, η Ελβετία, η Φινλανδία η Ολλανδία, η Νορβηγία και η Ισπανία. Μετά την ανακάλυψη των συναλλαγών στη Γερμανία και τη Δανία, χώρες όπως η Αυστρία και το Βέλγιο ξεκίνησαν πρόσφατα εγχώριες έρευνες.

Παράλληλα, υπεύθυνες για την προώθηση και συγκάλυψη των συναλλαγών «cum-ex» εμφανίζονται να είναι μερικές από τις μεγαλύτερες τράπεζες του κόσμου: Η βρετανική Barklays, η γαλλική BNP Paribas, η ιταλική Unicredit και οι «κολοσσοί» JPMorgan, Meryll Lynch, Morgan Stanley και UBS. Η τελευταία τράπεζα που βρίσκεται στη δίνη του σκανδάλου είναι, σύμφωνα με το Reuters, η μεγαλύτερη τράπεζα της Ισπανίας, Banco Santander. Ως είθισται, οι περισσότερες τράπεζες, είτε αρνούνται τη συμμετοχή τους, είτε επιρρίπτουν τα «προβλήματα» σε προηγούμενες διοικήσεις.

Το «σκάνδαλο cum-ex» προστίθεται σε μια μακρά λίστα παρόμοιων υποθέσεων, με τη διαφορά βέβαια ότι για πρώτη φορά δεν γίνεται λόγος για φοροαποφυγή, αλλά για άμεση κλοπή δημοσίου πλούτου μέσω άδικων και ίσως εξαρχής παράνομων, επιστροφών φόρων. Η αλήθεια είναι ότι οι υποθέσεις είναι τόσες πολλές και σημαντικές που πλέον κανείς δεν μπορεί να πει ότι «πέφτει από τα σύννεφα» και επίσης είναι εντυπωσιακή η ποικιλία που βρίσκουν οι ισχυροί του χρήματος για να φοροδιαφεύγουν (πάντα βέβαια με τη συνδρομή των μεγαλύτερων τραπεζών).

Τα Lux Leaks απέδειξαν ότι πολυεθνικές εταιρείες – «κολοσσοί» εκμεταλλεύονται ειδικά φορολογικά καθεστώτα στην Ευρώπη, όπως στο Λουξεμβούργο (πατρίδα του προέδρου της Κομισιόν και επί χρόνια πρωθυπουργού, Ζαν Κλοντ Γιούνκερ) και την Ολλανδία, προκειμένου μέσω εικονικών εταιρειών να αποφεύγουν τη φορολόγηση στις χώρες όπου δραστηριοποιούνται. Στα Panama και Paradise Papers, αποκαλύφθηκε το πώς οι ελίτ μπορούν να κρύβουν τον πλούτο τους σε εταιρείες offshore σε εξωτικά νησιά για να φοροαποφύγουν.

Στην υπόθεση της Danske Bank (που θα αναλυθεί συνολικά σε επόμενο άρθρο), η μεγαλύτερη τράπεζα της Δανίας με την ανοχή παγκοσμίων παικτών όπως η Deutsche Bank, αποτέλουσε για χρόνια ένα πλυντήριο χρημάτων, με το ύψος τους να αγγίζει μέχρι στιγμής τα 200 δισ.

Το ύψος του προβλήματος είναι τέτοιο, που αγγίζει το ύψος των τρισεκατομμυρίων. Στο 1 τρισ. ετησίως απώλεια δημοσίων εσόδων στην Ε.Ε., για παράδειγμα, το είχε υπολογίσει το 2013 ο τότε πρόεδρος της Κομισιόν, Ζοζέ Μανουέλ Μπαρόζο. Σύμφωνα με το Διεθνές Νομισματικό Ταμείο η φοροαποφυγή κοστίζει στις αναπτυσσόμενες χώρες περίπου 200 δισ. το χρόνο, ενώ, όταν εκτιμούν τον συνολικού πλούτο που είναι κρυμμένος σε εταιρείες offshore, ΜΚΟ όπως η Oxfam και νεοφιλελεύθεροι οργανισμοί όπως το ΔΝΤ συγκλίνουν στο εξής: Πρόκειται για μερικά τρισ…

Παράλληλα, παρα τις συνεχείς αποκαλύψεις σκανδάλων, που συνοδεύονται από πολιτικές υποσχέσεις για «πάταξη» του φαινομένου σε εγχώριο και διεθνές επίπεδο, στην πράξη, κάθε θέμα αποχωρεί σταδιακά από την επικαιρότητα και τελικά οι αλλαγές είναι ελάχιστες. Στην τελική, έχουμε να κάνουμε με ένα παγκόσμιο οικονομικό σύστημα γεμάτο παραθυράκια, προς χρήση αποκλειστικά των ισχυρών και είναι λαθος να αντιμετωπίζουμε κάθε φορά, κάθε πρόβλημα ως φαινομενο «σάπιο μήλου».

Το πρόβλημα, όπως συνήθως συμβαίνει, είναι συστημικο (ΚΑΘΕΣΤΩΤΙΚΟ). Ανισότητα ευκαιριών, προκλητική «αβλεψία» των ελεγκτικών μηχανισμών, απουσία οποιουδήποτε ίχνους πολιτικής βούλησης και παγκόσμιοι «θεσμοί», δήθεν θεματοφύλακες της οικονομικής τάξης, που μετατρέπονται κάθε λίγο σε συνεργούς σε οικονομικά εγκλήματα που πλήτουν τον πλανήτη. Και η εμπειρία φυσικά λέει ότι το σκάνδαλο «cum ex» δεν θα είναι το τελευταίο.

του Θάνος Καμήλαλης